投稿日:2023.07.31 最終更新日:2023.08.08

この記事の『結論』から読む

石塚 由紀 税理士

大学院卒業後、2009年に国内大手税理士法人の東京本社に入社し、26歳で税理士資格を取得。2011年には同税理士法人の福岡事務所に異動し、相続税申告、事業承継コンサルティング、上場企業対応、国際税務等、幅広い業務を経験し、セミナー講師や共著出版なども行う。 2016年に税理士法人アイユーコンサルティングに参画し、強みである資産税の知識を活かして相続・事業承継を中心としたコンサルティングを行う。ご家族の想いを第一に、遺産分割や生前対策のアドバイス、組織再編のご提案などお客様に満足いただける付加価値の高いサービスを提供。 2018年に娘を出産し、現在は仕事と子育ての両立に奮闘中。より広い視野をもち、信頼できる親しみやすい税理士を目指している。

もっと見る

この記事は約2分で読めます

現行の相続時精算課税制度について

18歳以上(令和4年3月31日以前の贈与については20歳以上)の子または

孫など(受贈者)に対し、財産を贈与した場合に選択できる贈与税の制度になります。

3月15日までの間に「相続時精算課税制度選択届出書」を添付書類とともに

贈与税の申告書と一緒に提出します。

それまでの相続時精算課税制度で贈与した財産を持ち戻して相続税の計算を

行う必要があります。この場合、相続時精算課税制度で納めた贈与税額を

相続税額より控除して、相続税額を計算します。このとき、孫へ相続時精算課税制度を

用いて贈与していた場合、孫は相続税額が2割加算されるため注意が必要です。

固定されるため、評価額の低いときに贈与すれば、結果的に相続税の節税にもなります。

その選択に係る贈与者から贈与を受ける財産については暦年課税が使用できなくなるため、

毎年110万円の基礎控除が使用不可になるというデメリットがあります。

改正の内容

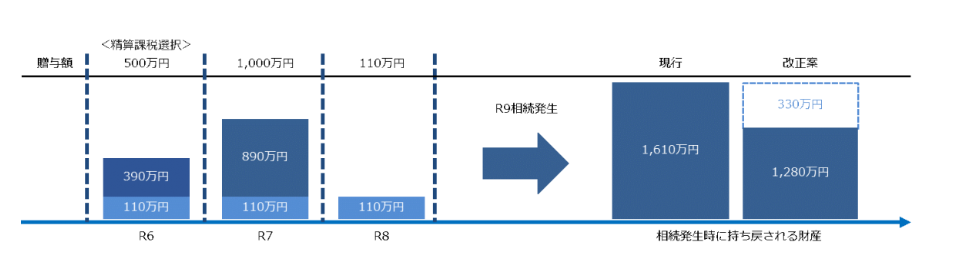

毎年110万円の基礎控除が使用できるようになります。

これにより、毎年110万円までの贈与であれば申告不要で

相続財産への持ち戻しも不要となります。

一定の被害を受けた場合には、その被害を受けた部分に相当する額を控除して

相続税の計算をすることができます。

改正による影響、留意点

相続時精算課税制度で贈与を受けた贈与財産を贈与者の相続発生時に

全て持ち戻す必要がありましたが、毎年110万円の基礎控除が追加されることにより、

毎年110万円以下の贈与であれば申告不要、相続財産への持ち戻しが不要になるため、

贈与者と受贈者の制限はありますが、使い勝手が以前より向上します。

基礎控除額110万円を贈与額で案分して計算することになるため、注意が必要です。

石塚 由紀 税理士

大学院卒業後、2009年に国内大手税理士法人の東京本社に入社し、26歳で税理士資格を取得。2011年には同税理士法人の福岡事務所に異動し、相続税申告、事業承継コンサルティング、上場企業対応、国際税務等、幅広い業務を経験し、セミナー講師や共著出版なども行う。 2016年に税理士法人アイユーコンサルティングに参画し、強みである資産税の知識を活かして相続・事業承継を中心としたコンサルティングを行う。ご家族の想いを第一に、遺産分割や生前対策のアドバイス、組織再編のご提案などお客様に満足いただける付加価値の高いサービスを提供。 2018年に娘を出産し、現在は仕事と子育ての両立に奮闘中。より広い視野をもち、信頼できる親しみやすい税理士を目指している。

もっと見る