【税務】平成30年度税制改正要望項目

2017.12.11

こんにちは

福岡市・北九州市・関東に事務所を構える相続・事業承継に強い税理士法人アイユーコンサルティングです。

今月より、現在発信しているメルマガとは別に、月2回税務の話を中心とした『税務ブログ』を皆様にお伝えしていきます。

今回は『平成30年度税制改正要望項目』についての大まかな解説となります。

12月14日に『平成30年度税制改正大綱』が政府より公表予定となっていますが、現時点で報道されている主な改正予定項目は下記の通りです。

※本記事は平成29年12月11日時点で報道されている改正予定項目に基づき執筆しています。

今後公表される情報によっては、大きく内容が異なる可能性がございますのでご了承願います。

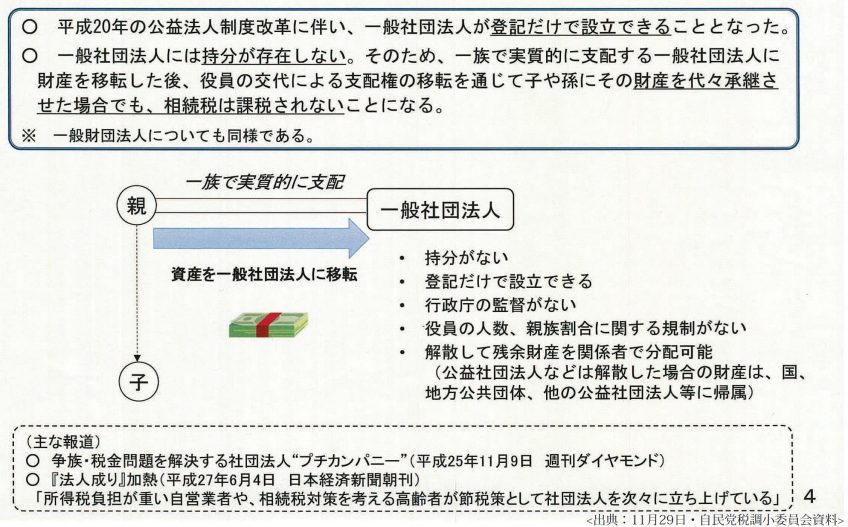

■一般社団法人を活用した相続税節税スキームの封じ込み

(1)現在の税制

一般社団法人については、平成20年度の公益法人制度改革により、登記のみ(登録免許税6万円)で設立することが可能となりました。

一般社団法人は、通常の株式会社と違い、持分(株式会社でいう株式)が存在せず、役員として実質的に会社を支配していても、相続税が課税されない、という特徴があります。

その特徴を利用して、例えば、資産家や企業オーナーが一般社団法人に賃貸不動産や自社株式を移転し、その後の賃料の増加や自社株式の株価上昇部分などを相続税の課税対象から外す、というスキームが行われてきました。

(2)改正要望内容

(1)のような状況を鑑み、本来は公益的な立ち位置として活用されることが多い一般社団法人が節税に悪用されている、として、一般社団法人に対しての課税を行うことが検討されています。

【見直しイメージ】

(3)今後の展開や対応策

現時点では、具体的な課税方式は明らかになっておりませんが、例えば役員である理事が変更になった際などに、一般社団法人に蓄積している財産に対して相続税の課税を行う、などの措置が設けられるのではないでしょうか。

また、一般社団法人には非営利型と呼ばれる、比較的公益性の高い法人形態もあるため、こちらに対しても通常の一般社団法人と同様の課税がなされるのか、なども気になるところです。

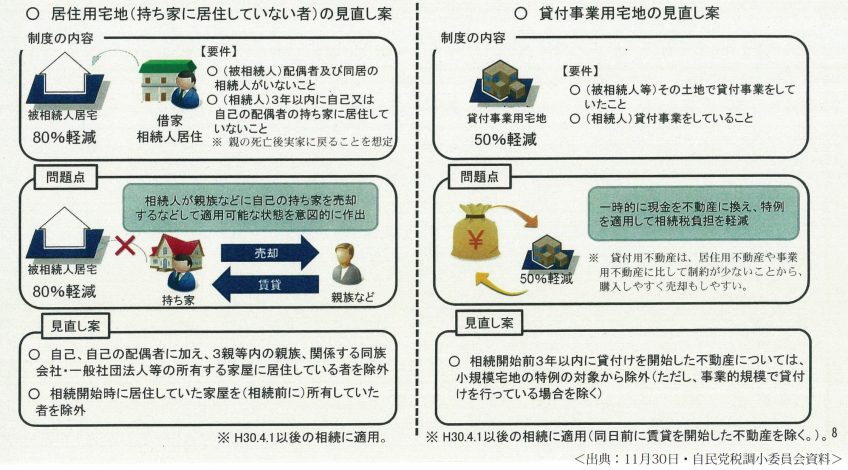

■小規模宅地等の評価減の特例の縮小

(1)現在の税制

相続税を計算するにあたって、第二の基礎控除と呼ばれるものとして、『小規模宅地等の特例』があります。

こちらは、被相続人が生前に自宅として利用していた土地を配偶者や同居していた相続人が取得した場合には、330㎡まで土地を80%減で評価を行うことが出来る、という制度となり、非常に評価引下げ効果が大きいものとなります。

基本的には、同居されていた相続人が引き継ぐ場合に適用を受けることが出来ますが、例外として別居の相続人でもこちらの特例を受けることが出来ます。(通称『家なき子の特例』と呼ばれています。)

こちらの主な要件については、

①被相続人が1人暮らしであること

②土地を引き継いだ相続人が相続開始前の3年間、借家暮らしであること

となります。

こちらの要件を満たすために、例えば、もともと自宅を保有していた相続人が、この特例を使うために、あらかじめその自宅を相続人の子に贈与や、同族会社に売却し、そのまま賃貸で居住する、という手法が行われていました。

【見直しイメージ】

(2)改正要望内容

特例の適用を受けるために、上記のような手法が行われていたことから、今回の税制改正において は、子が相続時に住んでいた家をもともと子が所有していた場合や、子が3親等以内の親族が所有する家に住んでいる場合などは特例の対象外とすることなどが検討されているようです。

(3)今後の展開

今後の展開としては、特例の対象外となる範囲がどこまでなのか(3親等内親族か?同族会社も含まれるのか?一般社団法人も含まれるのか?)という点が注目されます。

また、家なき子の特例に併せて、賃貸不動産として貸付けている敷地の小規模宅地等の評価減の特例についても、相続開始前3年以内に購入・賃貸開始したものについては対象外とする等の改正も併せて検討されており、小規模宅地等の特例の実務が大きく変わることが見込まれます。

■事業承継税制の拡充、緩和

(1)現在の税制

中小企業は日本の企業数の99%以上を占め、地域経済・社会を支える存在として重要な役割を担っています。将来にわたって中小企業がその役割を果たすためには事業承継の円滑化が重要であると従来から指摘されていました。

そこで事業承継の円滑化を図るため、平成21年度税制改正により事業承継税制が誕生しました。事業承継税制は主に以下の二つに代表されます。

〇 贈与税の納税猶予及び免除の特例

経営者がその所有する非上場株式を後継者に贈与し、かつ一定の要件を満たした場合、その贈与税の納税を猶予し、経営者の死亡等一定の条件を満たした場合は猶予されている贈与税の納付を免除する。

〇 相続税の納税猶予及び免除の特例

後継者が相続等により非上場株式を先代経営者から取得し、かつ一定の要件を満たした場合、その非上場株式の80%に対応する相続税の納税を猶予し、後継者の死亡等一定の条件を満たした場合は猶予されている相続税の納付を免除する。

(2)改正要望内容

現行制度における雇用の8割を維持する雇用確保要件(5年間)、対象となるのが総株式数の最大3分の2までであることに加え、要件を充当しなくなった場合のペナルティが大きく利用件数があまり伸びておりませんでした。平成25年、平成29年の改正で事業承継税制の要件の緩和等が図られましたが、それでもなお利用件数の大幅な増加にはつながっておりません。そこで中小企業の世代交代を促すため、

①相続税の猶予対象を全株とし、対応する相続税を100%猶予・免除する

②筆頭株主以外も一定割合まで納税猶予制度を受けられるようになる。

③売却やM&A、ファンドからの出資など多様な経営引継の形態に応じた税負担の軽減措置を講ずる

などが検討されています。

(3)今後の展開や対応策

事業承継税制の各種要件の抜本的拡充という言葉からも経済産業省の要望の強さをうかがうことができます。その中でどれだけの要件緩和が図られるか注視しておきたいところです。今までの事業承継税制は多くのリスクを内包しており制度を活用することが困難でしたが、平成29年度税制改正の事業承継税制の拡充に加えての平成30年度税制改正。事業承継にあたっては、あらゆる企業において本税制を選択するか否かを十分に検討をする必要があるといえるでしょう。

■給与所得控除の縮減と基礎控除の拡大

(1)現在の税制

給与所得控除、とは所得税の給与所得の計算上、一定額を必要経費とみなして給与収入から差し引くものであり、最低65万円から上限額は220万円となっています。

また、基礎控除は誰もが適用される所得控除の1つであり一律で38万円の控除となります。

【平成29年度の給与所得控除速算表】

| 給与等の収入金額 | 給与所得控除額 |

| 180万円以下 | 収入金額×40%

(65万円に満たない場合は65万円) |

| 180万円超 360万円以下 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 |

| 660万円超1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超 | 220万円(上限) |

(2)改正要望内容

働き方の違いによる不公平感を無くすという目的から、給与所得控除は一律で10万円を減額し、控除額の上限を850万円超で195万円の控除で頭打ちとする方針です。

また、すべての納税者が対象の基礎控除は今より10万円引き上げ48万円となりますが、所得が高い人の税負担まで軽減する必要性は乏しいとして、控除額を年収2,400万円から段階的に縮小し2,500万円以上の人はゼロに減らす方針です。

(3)今後の展開や対応策

年収が850万円以下の会社員等は給与所得控除の縮減分と基礎控除の拡大分で負担が増えないように配慮されています。

自営業やフリーランスで働く多くの人(個人事業者)は、課税所得から差し引くことが出来る基礎控除が10万円増えるため減税となる見込みですが、高所得者の税負担は増える見込みです。

その中で、22歳以下の子供がいる子育て世帯では高所得者であっても増税対象としない、介護世帯も在宅のみではなく通所なども含め、要介護度(原則要介護度3)で線引きをするといった改革案が出ており、政府関係者は容認する形を示していますので、負担増となる対象がある程度絞り込まれる形となります。

過去の税制改正において、給与所得控除は段階的に縮小されており、今後もこの傾向が続くと高所得者はますます税負担が重くなる可能性が高くなります。

税理士法人アイユーコンサルティング

ブログカテゴリ

最新記事

カレンダー

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

|---|---|---|---|---|---|---|

| « 11月 | ||||||

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | |||